親族外事業承継(会社売却・M&A・事業譲渡)の進め方(7) 買い手に対する情報開示をどのように行うのか? – 岸田康雄 (事業承継コンサルティング株式会社)

【1】 買い手候補が複数出てきた場合

人気業種で収益性も高い優良企業の買収案件であれば、買い手候補が複数出てくることであろう。場合によっては、10社を超える買い手候補が名乗りを上げるケースもある。

このような場合、1社ずつ個別に交渉を進めていくべきだろうか。それとも、複数と平行して交渉を進めていくべきだろうか。

複数の買い手候補との交渉を進める方法としては、「相対」と「競争入札」の2つがある。

それぞれメリットとデメリットがあるため、それらを考慮したうえで、交渉プロセスを進めていきたい。

①相対取引

相対取引とは、特定の買い手候補先との交渉を一対一にて実施する方法である。

特に、対象会社の同業者が強い関心を示す買い手候補であるときに採用される。

相対取引のメリットとしては、交渉プロセスがシンプルであるため、短期間で交渉をまとめることができ、対象会社の機密情報が漏洩するリスクが低くなることがあげられる。

その半面、買い手候補に競争相手が存在しないため、取引条件との交渉力が弱くなり取引価額が低くなる可能性もある。

中小企業のオーナー企業の事業承継に伴う親族外承継(M&A)など外部の利害関係者への説明責任が重くない場合では相対取引が比較的多く採用されているようである。

②競争入札

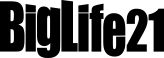

複数の買い手候補に同時に提案を行い、入札によって買い手候補を絞り込む方法である。

複数の買い手候補を競わせた方が高い価格がつく可能性が高いときに採用される。

競争入札のメリットは、価格の提示において買い手側に競争が生じるので、売却価格の最大化が実現しやすいことである。

その半面、売却プロセスが複雑になるため、売り手側が適切に買い手候補との交渉を進めないと交渉が長期化する可能性もある。また、相対取引に比較して情報漏洩が起こりやすいというデメリットもある。

競争入札とする場合には、できれば入札を2回実施したい。1回の入札で買い手を決めようとしても、売却価格や売却条件に大きな差がなく、優劣をつけかねる場合、徐々に候補先を絞り込みながら価格や条件を競わせるのである。

ただし、情報漏洩のリスクを伴うため、第1回目の入札のときは開示情報を限定し、第2回目の入札のときには開示情報を増やすという段階的な情報開示の方法を採用したい。

すなわち、第1回目の入札ではインフォメーション・メモランダム等の限られた情報のみを提供して入札を実施し、絞り込んだ数社を選抜してデュー・ディリジェンスを実施させ、第2回日の入札を実施するというやり方である。

たとえば、10社以上を招いた第1回目入札を行い、好条件を出してきた2社にデュー・ディリジェンスを実施させ、第2回目入札を実施して1社に絞り込むという段階的な方法である。

この方法によれば、売り手は最終契約の締結時まで買い手を競わせて交渉を有利に進めることが可能となる。

また、複数の買い手候補が現れた場合であっても、あえて相対取引で進めるケースもある。

価格以外の定性的な条件、たとえば、従業員の継続雇用、買い手の知名度、親族外承継(M&A)の実行後に生じる買い手との取引関係などの諸条件から買い手候補に優先順位を付け、売り手が希望する相手から順番に個別に交渉を進めればよいのである。

【図 競争入札の方法】

売り手の立場からは相対取引よりも入札を実施すべきであるが、複数の買い手候補が現れるとはかぎらない。

魅力のない会社が対象となる場合には、買い手候補を1社見つけることだけでも、かなりの時間と労力を必要とする。結果的に1社しか見つからなければ、入札は実行することができず、相対取引とせざるをえない。

相対取引しか選択の余地がない状況では、売り手からの条件交渉の余地がほとんどないため、結果的に不利な条件での取引を強いられることになる。

しかし、相対取引の交渉が決裂すれば、親族外承継(M&A)を断念せざるを得ない。また、どんなに探し回っても、買い手候補が1社も見つからない最悪のケースもある。

事業承継を行う前に売れる会社にしておくこと、これは後継者不在の企業オーナーにとっての重要の課題である。

【2】 インフォメーション・メモランダムによる情報開示

買い手候補が買収するかどうかの検討を行う際には、その材料となる情報が必要となる。

売り手は買い手候補の意思決定に役立つ情報を開示しなければならない。もちろん、情報開示の前には「秘密保持契約」を締結しておく。

情報開示の方法の一つは、インフォメーション・メモランダム、すなわち、買い手候補が買収価格を算定するために必要な情報を一式まとめたパッケージを開示することである。

買い手候補は、このインフォメーション・メモランダムを材料として交渉に入るか否か、どの程度の買収価格の提示が必要か検討することになる。

買収価格の算定は、買い手候補にとって極めて重要な検討プロセスであるから、対象会社の事業価値を評価するために必要十分な情報が提供され、買収の意思決定を後押しするような情報を開示しなければならない。

インフォメーション・メモランダムの精度が低ければ、交渉プロセスに参加する買い手候補先も少なくなり、結果として取引の実現可能性が低くなる。

ただし、この段階では自社の機密情報まで出す必要はない。

たとえば、製造原価明細や工程レイアウト図など極めて重要な企業秘密、工場の土壌汚染などの深刻なマイナス情報については、大まかな概要だけの説明にとどめ、詳細は後から実施されるデュー・ディリジェンスにおいて開示するようにすればよい。

インフォメーション・メモランダムは、用意した資料をコピーして、そのままバインダーに綴り込むようなもので構わない。ただし、「事業計画」の説明資料だけは、見せ方に工夫しなければならない。

事業計画は、数値データやグラフ、説明文によってとして開示されることになるが、単に数字だけを開示するのではなく、その根拠となる事業戦略を経営分析のフレームワーク(SWOT分析など)に基づいて整理し、見やすいプレゼンテーション資料として開示すべきである。

【図 インフォメーション・メモランダムの構成】

| (1) 会社概要(設立年月日、沿革、株主構成などの基本情報、会社パンフレットなど)

(2) 事業の概要 Ø 業界動向の分析(競合他社の説明、市場占有率) Ø 製品カタログ、製品の強みを説明 Ø 商流図、事業系統図、子会社との資本関係 Ø 主要な固定資産(土地、建物、機械設備など)のリスト Ø 事業別・地域別・製品別売上高明細書 Ø 得意先リスト(売上高上位10社) Ø 仕入先リスト(仕入額上位5社) Ø 許認可、知的財産権のリスト (3) 組織の情報 Ø 組織図(各部署ごとの人数) Ø 経営陣の紹介(担当職務、略歴) Ø 従業員(名前は個人情報なので隠すが、職種と年齢、保有する技能や資格を記載) Ø 社内規程(就業規則、退職金規程など) (4) 財務情報 Ø 過去3年間の財務諸表(P/L、B/S、C/F) Ø 直近の事業年度の税務申告書 Ø 土地の時価情報 Ø 生命保険の解約返戻金の情報 Ø 退職給付債務 Ø 銀行借入金、保証債務の明細書(銀行名、残高、返済期限、月額返済額、利率など) (5) 事業計画 Ø 将来3年~5年の損益予測、運転資本予測、投資計画(減価償却費) Ø 具体的な事業戦略の説明(経営環境に対する見方、投資計画の詳細、営業計画、組織・人事計画、製造、情報システム、財務) |

財務情報については、決算書や申告書だけではなく、貸借対照表の非事業性資産を評価するための時価情報が必要となる。

たとえば、不動産や有価証券の時価、保険積立金の時価、簿外となっている退職給付債務の時価などである。

また、買い手候補による価値評価を可能とするため、将来3年~5年分の損益予測および投資計画が必要である。

中小企業の場合、実際に事業計画を作っているケースは少ないだろうから、その作成を顧問税理士に依頼することになるだろう。

投資計画についても、将来の収益性に影響する情報となるので、必ず作っておく。また、従業員の解雇や機械設備の撤去を行うのであれば、リストラ費用の発生まで事業計画に織り込んでおくほうがよい。

さらに、売上予測や費用予測の算出根拠となる資料もあわせて開示する。

たとえば、売上であれば店舗別や製品別等の細分化された数値を、過去実績及び将来計画に関して開示し、過去の実績と将来の計画が整合性を持って作成されていること、つまり事業計画の信頼性を示す。

この細分化された数値を精緻なレベルで開示することができない場合は、事業計画そのものの信頼性に疑間を持たれることになり、事業価値を高く評価してもらうことはできない。

インフォメーション・メモランダムによって買い手候補の買収意欲を喚起させるためには、「情報の分かりやすさ」と「数値に裏づけされた明確な根拠」の二つが必要なのである。

このような情報を整備するためには、ある程度の時間がかかる。売り手および対象会社は、早い段階においてインフォメーション・メモランダムの作成に着手することが望ましい。

【3】 トップ・ミーティングによる情報開示

もう一つの情報開示の方法は、トップ・ミーティングを設定し、経営陣からのプレゼンテーションを実施することである。

財務情報など定量的な情報は、書面で開示すれば十分であるが、事業内容や事業戦略などの定性的な情報は、口頭による補足説明が必要である。

このミーティングが出席者同士の初顔合わせの場となるケースもあり、買い手候補が対象会社の経営陣の資質と能力を評価する機会となる。経営陣の考えを積極的にアピールしたほうがよい。

また、プレゼンテーションだけでなく、製造業の場合であれば工場の見学会を設けるなど、事業内容の理解を促すことも必要である。

一般的に、製造業の経営者は、同業者であれば、工場の中を一度見ただけでその生産性や技術力、最大生産能力や機械設備の稼働状況などを評価できるといわれる。工場見学は事業価値評価のために不可欠なプロセスである。

最後の対応が、買い手候補からの質問に対して売り手が回答すること、求められた追加情報の開示を行うことである。

買い手候補から出てくる追加質問の代表例として、以下のようなものがある。これらの質問が出てきたときには即座に答えられるよう事前に回答の準備をしておきたい。

- 棚卸資産が増加しているが、不良在庫、陳腐化在庫があるのではないか。

- 工場に土壌汚染などの環境問題は発生していないか。

- 大口得意先との関係は良好か、今後も継続して取引できる見込みか。

- 機械設備の入れ替えなど更新投資は適切に行ってきたか。将来に大規模修繕が発生する可能性はないか。

- 従業員の中で重要なキーパーソンは誰か。

【図 情報開示の方法】

【4】買い手候補へ何を説明すべきか

買い手候補の会社に買収提案を持ち込んだ際、何を説明すればよいのか。

初期的な買収提案においては、対象会社のビジネスの中身(例えば、直近の財務内容、事業内容、経営戦略など)を適切に伝えることが必要である。

初回の買収提案の際には、以下の項目について明瞭に説明できるようにしたい。

(1)対象会社の概要

会社の情報として、組織や人員体制、店舗や工場の特徴といった有形、無形の資産についての説明をはじめ、販売や生産の現状を説明する。

次に外部経営環境として、事業が属する市場環境や見通し、市場シェアや競合他社の状況、競合他社に対する優位性(製品力や営業力など)についてもアピールする。

(2)事業価値源泉

会社の強みは事業価値源泉であり、この強みが競合他社と比較して明確であればあるほどに売却可能性は高まる。

事業の強みや課題、特徴、どの部分を強化していけば競争に打ち勝っていけるのかといった情報を説明したい。

(3)事業戦略

今後の事業戦略やその戦略を支えるための具体的な施策を明らかにする。

工場設立などの設備投資計画、人材採用計画といった前向きの施策だけでなく、工場や店舗閉鎖や支店閉鎖、部門の統廃合など、合理化につながる施策も打ち出し、将来どの程度の売上増が見込めるのか、どの程度のコスト削減が期待できるのかを分かりやすく説明したい。

(4)事業計画

対象会社の将来像を裏づける決算書の数値を示す。

財務情報は過去3~5年、将来3~5年分を開示することが一般的である。売却対象が1つの事業部であり法人全体ではない場合は、財務情報を準備することは難しい。その場合、社内における管理会計をベースとした損益計算書のみを開示すればよいだろう。

(5)想定されるシナジー効果

買い手が買収した場合、どれだけのシナジー効果が創出され、どれだけ事業価値が高まるのか、新しい企業オーナーのもとで実行される事業戦略を提案する。

思い切った設備投資や人材獲得といった成長戦略から、大規模なコスト削減を狙った合理化といった経営戦略まで様々な施策が織り込まれる。

このような事業戦略は、ある意味、売り手から買い手に対しての能動的な提案であり、アピールである。その計画に明確な裏づけやロジックが存在していれば、買い手に受け入れられる可能性が十分ある。

【5】 売却希望価格の伝え方

買い手候補の社長に買収を提案した際、必ず聞かれる質問が、「いくらで売りたいのか?」というものである。

売り手の価格目線が高すぎるような場合は、買い手として交渉を始める意味が無いからである。この質問にはどのように回答すべきであろうか。

この質問への回答は難しい。

初期段階では、売り手と買い手の価格イメージは一致していない。そのような価格イメージが曖昧な状況で価格交渉を開始してしまうと、合意できる取引でも交渉の入口を間違ってしまう危険性がある。

それゆえ、初期段階では売り手からの価格提示は控えるべきである。

この段階では、売り手の希望売却価格を伝えることよりも、むしろ買い手候補の関心を高めるための説明、事業・財務内容や経営戦略を説明することに注力すべきである。

それでもなお買い手から希望売却価格を問われたときには、以下のような曖昧なコメントにとどめておくとよい。

確実に売れそうな会社を強気で提案する場合には、例えば、「入札を行いますので、一番高い買収価格を提示して頂いたお相手と取引いたします。」、「将来の成長性を反映させた公正な評価額での売却を希望しています。」、「5年後にはEBITDAが2倍に成長することを予測しておりますが、現在の類似上場企業のマルチプル(倍率)が7倍ですので、来期予想EBITDAの7倍程度の評価が適正だと考えています。」と理路整然と答える。

これに対して、売れそうにない会社を弱気で提案する場合には、例えば、「清算価値である純資産価額をイメージしていますが、それを下回るからといって交渉に応じないわけではありません。」、「価格条件は全く考えていません。貴社へ事業を引き継いでもらうことが従業員の幸せになると考えています。」と謙虚に答えておくとよいだろう。

岸田 康雄 (きしだ やすお)

事業承継コンサルティング株式会社 代表取締役

島津会計税理士法人東京事務所長

公認会計士、税理士、中小企業診断士、国際公認投資アナリスト(日本証券アナリスト協会検定会員)

一橋大学大学院商学研究科修了(経営学および会計学専攻)。 中央青山監査法人(PwC)にて事業会社、都市銀行、投資信託等の会計監査および財務デュー・ディリジェンス業務に従事。

その後、メリルリンチ日本証券、SMBC日興証券、みずほ証券に在籍し、中小企業経営者の相続対策から大企業のM&Aまで幅広い組織再編と事業承継をアドバイスした。

現在、相続税申告を中心とする税理士業務、富裕層に対する相続コンサルティング業務、中小企業経営者に対する事業承継コンサルティング業務を行っている。

日本公認会計士協会経営研究調査会「事業承継専門部会」委員。中小企業庁「事業承継ガイドライン」改訂小委員会委員。

著書には、「プライベート・バンキングの基本技術」(清文社)、「信託&一般社団法人を活用した相続対策ガイド」(中央経済社)、「資産タイプ別相続生前対策完全ガイド」(中央経済社)、「事業承継・相続における生命保険活用ガイド」(清文社)、「税理士・会計事務所のためのM&Aアドバイザリーガイド」(中央経済社)、「証券投資信託の開示実務」(中央経済社)などがある。