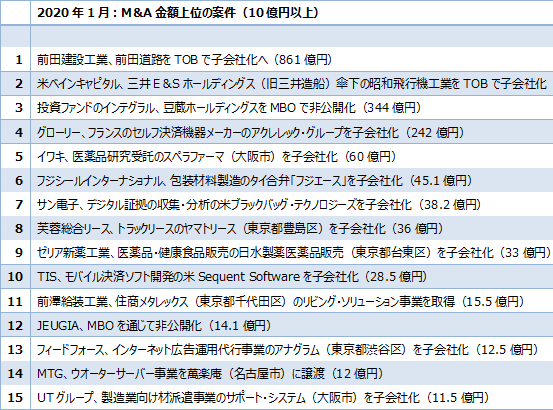

20年1月のM&A件数、1月M&A件数は09年以来の高水準 ストライク(M&AOnline編集部)

前田建設はグループの前田道路に敵対的TOB

2020年1月のM&A件数は前年同月を7件上回る69件だった。1月として2009年以来の高水準。前年のM&A件数が841件と過去10年で最高となった流れを引き継いだ。日銀の金融緩和や企業間の競争激化を受けて企業の生産性向上への意識が一段と高まっていることが背景にある。人手不足がM&Aを後押ししている面もあり、ビジネスチャンスが拡大する人材関連会社のM&Aも活発だった。

100億円超の海外案件、仏社買収するグローリーが唯一

全上場企業に義務づけられた適時開示情報のうち、経営権の移転を伴うM&A(グループ内再編は除く)について、M&A仲介のストライク(M&A Online)が集計した。

1月のM&Aの総開示件数69件の内訳は買収56件、売却13件(買収側と売却側の双方が開示したケースは買収側でカウント)。このうち海外案件は売却9件、買収3件。取引金額が100億円を超える大型案件は4件あったが、海外企業の買収案件はグローリーがフランスのセルフ決済機器メーカーのアクレレック・グループを242億円で傘下に収める1件にとどまった。

金額トップは前田建設による前田道路のTOB。前田建設は前田道路の株式を約25%所有し、持ち分法適用関連会社としているが、TOBを通じて所有割合を51%に引き上げて子会社化するもので、1株3950円で1月21日から買い付け(3月4日まで)が始まっている。これに対し、前田道路はTOBに反対し、前田建設が持つ全株式を自己取得して資本関係を解消することを求め、“身内同士”で真っ向から対立している。

敵対的TOBはもう1件あった。旧村上ファンド系投資会社が1月21日に、東芝機械に対してTOBを始めたが、東芝機械は買収防衛策で対抗する方針を発表した。旧村上系によるTOBは約259億円を投じて東芝機械株の約44%(既所有分12.5%)の取得を目指す内容で、子会社化を目的としたものではないが、TOBが成立すれば、事実上、経営権を掌握する。

三井E&S、傘下の昭和飛行機を売却

金額2位は米投資ファンドのベインキャピタルが三井E&Sホールディングス(旧三井造船)傘下の昭和飛行機工業を694億円で子会社化(非公開化)する案件。経営再建中の三井E&Sは約66%を所有する昭和飛行機の全株式をTOBに応募し、事業構造改革を進める。昭和飛行機はTOBに賛成している。

人材関連のM&Aは国内外で活発

業種別にM&Aをみると、人材サービス分野が4件あり、引き続き活発だった。エンジニア派遣大手のUTグループは関西地区で製造業向け人材派遣事業を手がけるサポート・システム(大阪市)の子会社化を決めた。11億5600万円で全株を取得する。

通販会社のベルーナはシンガポールで医療人材の紹介・派遣事業を展開するJOBSTUDIOを傘下に収めた。ベルーナはグループ会社を通じて2018年から国内で看護師紹介事業を始めているが、海外展開に踏み出す形だ。

クリーク・アンド・リバー社は持ち分法適用関連会社でテレビ・映像関連を中心に人材派遣を手がける韓国クリーク&リバーエンターテイメント(ソウル)の資本構成を見直し、連結子会社化した。また、エン・ジャパンは建設・不動産業界向け求人サイトを運営する中国子会社の英才網聨科技(北京)を売却する方向で検討を始めたと発表した。事業の選択と集中の一環という。

マツキヨ・ココカラが来年10月統合で合意

メルカリはスマホ決済サービスのOrigami(東京都港区)を傘下に収める。子会社のメルペイ(東京都港区)を通じて、全株式を2月25日付で取得する。Origamiはスマホ決済サービスの先発企業で、2016年に「Origami Pay」の提供を始めた。利用者・加盟店への周知期間を経て、メルペイの「メルペイ」に統合される。

ドラッグストア大手のマツモトキヨシホールディングスとココカラファインは1月31日、2021年10月に経営統合すると発表した。売上高は1兆円規模となり、ツルハホールディングスなどを抜いてトップに立つ。共同持ち株会社を設立し、マツキヨの松本清雄社長が社長に就く。両社は昨年8月に、今年1月末までの基本合意を目指して協議を始めていた。

経営統合に先立ち、マツキヨはココカラの第三者割当増資を約383億円で引き受けて20%超を保有する筆頭株主となる。マツキヨ、ココカラのブランドは当面残す見通し。

スターアジア不動産投資法人とさくら総合リート投資法人は1月30日、合併で基本合意した。スターアジアは昨年5月、さくら総合リートに合併提案した。しかし、さくら総合リートが合併に反対し、J-REIT(上場不動産投資信託)で初の敵対的買収に発展していた。今後、早期の合併契約を目指す。