特別コラム – 公的債務のワナからいかに抜け出すか

公的債務のワナからいかに抜け出すか

◆文:菊田良治(元・銀行支店長/翻訳家)

財務省によれば、公的債務残高は2016年3月末で、《国債910.8兆円+借入金54.8+政府短期証券83.7+政府保証債41.7=1091.0兆円》である。

日本経済は、この巨額な公的債務を、現在の赤字財政から将来の黒字財政への転換によって持続可能な水準にまで減らせるという根拠の薄い前提に立って運営されている。

しかしながら、この前提がフィクションであることに多くの国民が気付いている。

従って、虚構の将来に対する不安から、家計も企業も財布のひもを締めたままなので、折角の金融緩和も景気刺激策も十分な効果を発揮することができないでいる。これが公的債務のワナだ。

この八方塞がりの罠から日本経済は抜け出すことができるのだろうか。

その本題に入る前に、日本国の財政状態は待ったなしの危機的状況にあると判断するのか、それともそれは杞憂に過ぎないのかについて、地道な事実確認のステップが必要である。

暫く我慢してお付き合い頂きたい。

「国の借金1000兆円」の誤認:国=政府+民間

上記の1000兆円を超える公的債務残高を念頭に、「国の借金1000兆円」「GDPの2倍超で、ギリシャよりひどい」「国の財政は既に破綻状態」といった現状危惧の論調が跡を絶たない。

論者の事実誤認はともかくとして、一般人の誤認を招く。日本人のもともと強い不安心理を更に煽ってしまう。危機感を煽りながら解決策は何も示さない、いや示せない。至って始末が悪い。

OECD出所(2015年)の財務省資料によると、一般政府(国・地方自治体・社保基金)ベースでの債務残高の対GDP比は、日本230%、米国111%、英国116%、ドイツ79%、ギリシャ190%で確かに日本は最悪で、ギリシャを上回る。

しかしながら、我々は家計でも企業でもその財務状態を考えるとき、負債のみで見ることはしない。資産・負債両にらみのバランスシートで考える。政府とて同じである。

そこで債務残高から年金積立や外貨準備などの金融資産を差し引いた純債務で見てみると、対GDP比は、日本128%、米国81%、英国81%、ドイツ49%、ギリシャ177%となり、問題のギリシャを下回るばかりでなく、全体的にやや改善する。

が、先進国中最悪であることに変わりはない。

そこでネット(純)概念をもっと深掘りする必要があるが、それは次項に譲ることにし、ここでは、一国の財務状態を知る上で重要な指標と思われる「対外純資産残高」に注目しよう。

それは国の企業・個人・政府が海外に持つ資産残高(債権)から海外に対する負債残高(債務)を差し引いて算出したもので、日本は長期にわたって世界一を維持している。

財務省発表の2015年末の残高は、資産が949兆円(直接投資152、証券投資423、金融派生商品45、その他投資180、外貨準備149)に対して負債が610兆円(直接投資24、証券投資321、金融派生商品46、その他投資219)で、

その差額339兆円(政府51、民間288)が対外純資産残高である。

因みに、1位の日本に次ぐ2位がドイツ、3位が中国で、ギリシャの場合はマイナス残高であり、しかもGDPを上回る額になる。

もっとも、この対外純資産の指標はプラスなら良く、マイナスなら悪いといった単純な意味合いのものではない。世界全体でゼロサムゲームだから、プラスの国があれば当然マイナス国も出てくる。英国も米国もマイナスだ。

海外からの直接投資や証券投資が多ければ対外債務は膨らみ、純資産はマイナスに動く。英国は世界中から資本を集め(対外純資産はマイナス)国内の成長につなげている(EU離脱はこれに逆行)。

日本は逆に海外からの直接投資が極端に少ない。投資を呼び込む魅力に欠けていて、それが経済停滞の原因であり結果でもある。世界一の債権国であることもいい事ずくめではない。

しかし、こと一国(政府+民間)の財務問題に焦点を当てたとき、ネットベースで海外からの借金がなく、逆に世界一の債権国であることは、国として何よりの強みであり、危機回避の担保となる。

その証拠に、世界でリスク回避ムードが高まれば、決まって円が買われ、円高になる。

国(この場合は政府)の連結貸借対照表で考える

前項のネット概念やバランスシート思考を更に深め、国の連結バランスシートによって公的債務問題を考えてみよう。

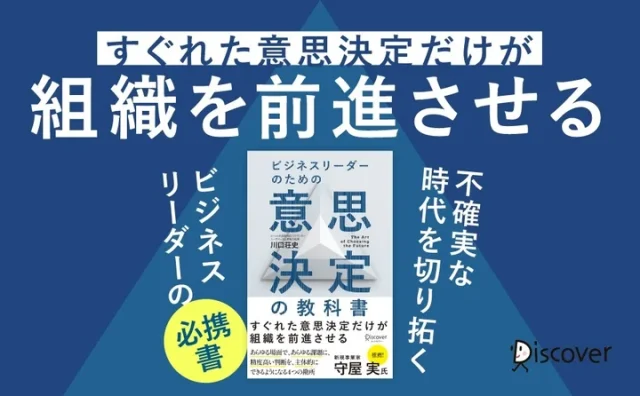

以下に2015年3月末の一般会計・特別会計合算の貸借対照表と、独立行政法人等も含んだ連結貸借対照表を示す(表参照)。

この連結には日銀は含まれていず、それをどう見るかが問題となる。

この表のごとく、財務省が2016年3月に公表した2015年3月末の「連結貸借対照表」における資産合計は932兆円、負債合計は1371兆円で、資産・負債差額は△439となった。

一般会計・特別会計合算との比較では、資産・負債差額は+53兆円である。

“俗論を撃つ”で有名な高橋洋一嘉悦大学教授は、この連結バランスシートに着目した上で、広い意味での政府の債務超過額を439兆円とみなし、「国の借金1000兆円」の見方は間違いだと主張する。

さらに氏は、日銀は立派な政府子会社であるので、この広い意味での政府連結バランスシートに含めるべきであるとする。

そして、2016年3月20日現在の日銀保有国債残高は353兆円であるから、時点の差を無視して統合政府バランスシートを考えれば、439-353で、実質的な国債残高を90兆円程度と見ることができるとする。

そして「世間では国債残高1000兆円という声ばかりあるが、実際のところ、国債はせいぜい100兆円といった方が正確である」と論じている。

また高橋氏は別の箇所で、中央銀行も含むネット債務残高の対GDP比は、日本の場合40%程度であり、米国、英国と比べて大きくないと指摘している。

ただしこれには具体的な数字的根拠が示されてないので、よく分からない。

高橋氏の議論は簡明直截で、説得的である。過去数年、日本国債の暴落に賭けた投機筋が皆敗退したのも頷ける。

しかし私にとって、氏の議論には納得できない点が一つある。日銀勘定の合算の仕方についてである。

政府連結バランスシートに日銀バランスシートを合体する際、日銀資産の国債と政府負債の国債とを左右相殺するのは分かるが、日銀の国債に対応している日銀負債はどこに消えてしまったのか。

日銀の資産-負債の純資産は3兆円台に過ぎない。

そうであれば、日銀を含めた統合政府のバランスシートの資産・負債差額は、日銀負債の性格によっては、△439から3兆円程度プラスに改善されるだけに止まる。

高橋論での実質国債残高は90兆円程度ではなく、少なくとも430兆円程度となる。次項で詳しく見てみよう。

異次元緩和と日銀の資産・負債額の変化

日銀資産・負債の最近の動きを知ることは、上記統合政府バランスシートを吟味するだけではなく、金融緩和策の効果を見極める上でも必要なことである。

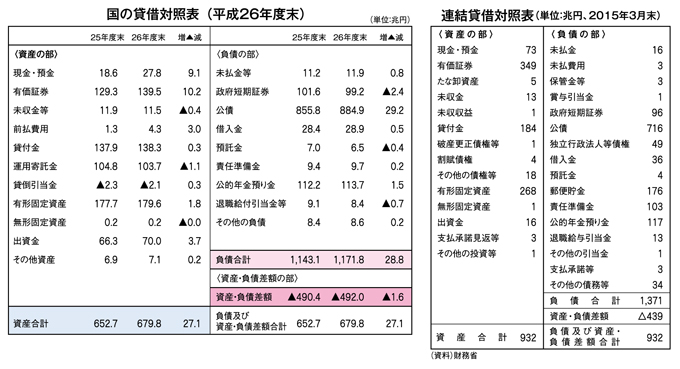

現在継続中の異次元金融緩和は3年前の2013年4月に決定された。そこでここでは、2013年3月末から2016年5月20日迄のほぼ3年間における資産・負債主要科目の変化を見てみよう(以下の表は日銀資料より作成)。

先ず資産の部では、金融緩和策により、民間貸出支援のための貸付金と投信買入れによる金銭信託が合計14兆円増えた。

しかし顕著なのは国債購入で、3年間で237兆円増加し、国債残高は362兆円となった。そしてこの国債の残高および増加額に対応するのは、負債の部の当座預金である(因みにその他預金は外国中央銀行等の預金)。

当座預金とは日銀の取引金融機関による預金で、準備預金制度上の準備預金も含んでいる。3年間増加額が221兆円で、残高は279兆円である。

主として銀行から買入れた国債に対する支払い代金が銀行の当座預金に入金され、滞留している構図である。

さて、本項の本題の一つに戻ろう。日銀との統合政府バランスシートで見るとき、政府負債の国債を、日銀資産の国債で相殺してしまって良いかという問題である。

上記の日銀資産負債勘定から明らかなように、国債を支えているものの大宗は当座預金である。この国債が政府に吸収されれば、民間銀行による当座預金も無くなり、我々民間の預金の一部が消滅することになる。

従って、統合政府バランスシートによる国債相殺の議論は成り立たない。

次に本題のもう一つ、異次元金融緩和の効果について考えてみよう。

超過準備のもとで緩和マネーの増加は貸出増加とは無関係

準備預金制度というのがあって、対象となる金融機関(銀行や一定規模以上の信用金庫などの預金取り扱い機関)は、受け入れ預金等の一定比率(準備率)以上の金額を日本銀行に預け入れることを義務付けられている。

具体化のために、銀行が会社にX円融資するとする。銀行バランスシート(BS)は融資X円:預金X円となる。この会社が預金を払い出しても、支払先の預金となるので、銀行全体としてのBSは変わらない。

そして、この信用創造による預金増X円について銀行は一定率の準備預金を日銀当座預金に預けなければならない。

従って、日銀当座預金が法定準備額を満たす限りにおいて銀行は預金増を伴う貸出を行うことができ、満たさなければ出来ないということになる。

而して実状はどうであろうか。緩和前の2013年3月末の全国銀行総預金は615兆円であった。準備率は預金種類によって異なるが、最高の1.3%で計算しても、誤差はネグレクトし、法定準備額は8兆円程度となる。

一方、前記日銀BSにあるように、この時点の当座預金は58兆円で、準備額の7倍強と、法定水準をはるかに超えている。

準備預金による貸出増の制約は緩和策が採られる前から元々無かったのである。先ずそのことを記憶しておこう。

次に、3年間の緩和策実施で何がどう変わったのか。

日銀による金融緩和の手段は「マネタリーベース」を増やすことだが、マネタリーベースとは日銀当座預金と発行銀行券等である。3年間の緩和で増加が著しかったものは当座預金で、58兆円から279兆円に4.8倍も増加した。

しかし、マネタリーベースはあくまで日銀が金融機関に供給するマネーの総量であって、実際に市中で流通するマネーではない。

市中で流通するマネーの総量は「マネーストック」と言って、企業や家計が有する現金通貨と銀行預金である。

マネーストックの日銀統計には、M1M、2M、3Mがあるが、預金種類や対象金融機関が錯綜していて扱いにくいので、ここでは代わりの指標として全国銀行の総預金で見てみよう。

全国銀行総預金は3年間で72兆円(+11.6%)増加し、687兆円となった。緩和策の一応の成果と言えるが、国債の買い入れにより日銀当座預金を221兆円増やした割には、市中マネーの増加は少ない。

その主因は貸出増加が少ないことである。同期間に全国銀行貸出は436兆円から465兆円に29兆円(+6.6%)増えただけである。

つまり、日銀の大量国債購入による資金供給は、民間銀行BSの資産科目上で、国債から日銀当座預金への大幅シフトをもたらしたが、ただそれだけに止まり、肝心の貸出増には繋がらなかったということである。

元々の超過準備を更に増やしても貸出増の支援にはならない。よく言われるように、金融緩和策は紐のようなもので、引くことはできるが、押すことはできないだ。

かといって私は、今回の異次元緩和は単なる日銀当座預金の「ブタ積み」に終わったとする緩和無効果論には与しない。

緩和策は期待インフレ率を上げ、円高を阻止し、企業業績を改善し、雇用を増やし、デフレ進行を食い止めるのに効果があった。もしこの緩和策が採られていなかったら、今頃日本経済はどこまで沈んでいたか、考えただけでもゾッとする。

しかしながら、問題は、最近になって外的な不透明要因が重なった結果、この期待インフレ率が低下し、円高・株安を招いていることである。

緩和前に逆戻りしかねない日本経済の根源的な弱点、これを次項で採り上げよう。

流通しないマネー:ストックは増加しても名目GDPは横這い

先ず現下の日本経済を蝕む円高再来の問題から入ろう。

為替相場は種々の要因で決まるが、世界経済に悪影響を及ぼす事件が起き、リスク回避ムードが高まると、決まって円が買われ、円高になる。円は世界で安全資産と認識されている。

財政破綻論者はこの事象をどう説明するのだろう。

もっとも、財政破綻論には与しない私であっても、この円買い被りの円買いは日本経済にとって全くの迷惑行為だと何時も苦々しく思っている。

為替相場はまた金利によっても動く。ドル円なら日米の金利差によって。

例えば7月1日現在で、米10年債利回り1.378%に対して日本は-0.253%、日米金利差は1.631となる。この金利差は、FRBの金利引き上げが遠のいたこともあり、ここ3カ月位で2%台から急激に縮小し、円高を招いている。

そして金利には名目と実質があって、為替への影響は名目より実質金利の方が強いと私は思う。物価変動を加味しているからだ。[実質金利=名目金利-期待インフレ率]である。

期待インフレ率とは予想物価上昇率で、企業や家計が「将来物価が2%上昇する」と考えているとすれば、期待インフレ率は2%となる。

IMFによる5年先のインフレ率予想がある。日本が1.2%で米国が2.2%だ。この数値で上記の日米名目金利から実質金利を計算すれば、日本が-0.253-1.2=-1.453、米国が1.378-2.2=-0.822で、日米金利差は0.631となる。

実質金利ベースの日米金利差は、名目金利に比較し、期待インフレ率の差だけ、つまりこの場合は1%縮小する。

円高阻止のために日米金利差を拡大しようとして日銀はマイナス金利を導入したが、その名目金利の低下を、低い期待インフレ率が打ち消して台無しにしている。

最近の円高進行の背景には、実にこの日米実質金利差の縮小があるのだ。

なぜ日本では物価が上昇せず、予想物価上昇率も低いのだろう。その答は一言でいって経済活動が不活発であるからだ。

お金は沢山あるが使われない。日銀の当座預金というより、市中マネーの「ブタ積み」こそが問題なのだ。

MUFGの五十嵐敬喜氏によれば、マネーストックの量を日米欧で比較すると、米国がGDP比で65%程度、ユーロ圏が95%程度であるのに対して、日本は174%程度であり、欧米の2~3倍もある。

日本では民間部門が利用できるマネーが溢れかえっている。

また、経済産業研究所の中島厚志氏は、日本では90年代半ば以降マネーストックが伸び続けてきた一方で名目GDPは横這いで、これほど長期間にわたる両者の乖離は異常であると言っている。

そしてもし日本の物価上昇率が米国並みであったと仮定して日本の名目GDPに上乗せすると、名目GDPはマネーストック増と釣り合いのとれた大きな増加となると指摘する。

世界では経済成長とマネーストック増とが重なっている。日本でも経済とマネーの相互関係の回復を図るべきと説く。その通りだ。

お金が使われるとは、持ち主が替わることであり、経済取引が活発化し、世の中全体の売上げが増えることである。

そうすれば物価は自然と上昇し、名目GDPは増加する。それを阻んでいるのは何なのか……。

公的債務のワナから抜け出すためには「将来不安の解消」が必要

縷々述べてきたように、「国の借金1000兆円」と言うが、もとを糾せば、家計と企業が資金を使わないので、政府が民間から借金をして貯蓄を吸収し、財政支出で総需要を支え、経済の縮小均衡化を防いできた結果なのだ。

政府借金はグロスではなくネットベースで、かつ、日銀などを含めた統合政府BSで見るべきであるが、そうすることにより公的債務は見かけよりは縮小するものの、なお警戒水準にあることに変わりはない。

更にこの縮小均衡(デフレ)脱却のために、日銀は異次元緩和を実施したが、マネーは狙い通り流通せず、十分な経済活況は実現してない。一体どうすればよいのだ。

日本経済が常に縮小均衡に向かおうとする原因は何か。その最大のものは国民の「将来不安」だろう。特に若い世代が悲観的である。

「十分な収入」「老後の年金」に対する不安。国の借金1000兆円の思いがその不安を掻き立てる。

日銀が買入れた国債が再び民間に戻され、本物の公的債務になったらどうなるか?

現在の財政赤字が将来黒字に転換し、公的債務を持続可能な水準に減らすことが本当に可能なのか?

だがそのときの増税はどれほど厳しいものになるのか?

それらの危惧から国民の財布の紐はますます締まる。金融緩和も財政支出も所期の政策目的を果たせない。従って経済は活性化せず、財政状況は一向に改善せず、債務負担は重くなる一方である。

これが公的債務のワナの実態だ。この自縄自縛の罠から解放されるためには、将来不安の解消が必要なのである。ではどうすればよいのか。

総力戦の中で「政府の貨幣発行特権」(シニョリッジ)を検討すべし

現状総括から始めよう。

世界の主要国が長期的な低成長に陥っている。そして、その主要国の中でも日本が一番低成長であり、「需要不足」に加えて人口減少による「供給制約」も問題化し、極めて厄介な状況にある。

日本は斯かる困難克服のために「総力戦」で臨む必要がある。金融政策、財政政策に構造改革を含めた包括策によってである。

本稿では、そのうちの金融政策(財政支出をサポートする)に焦点を絞って愚見をご披露している。

既述の、公的債務が根っこにある将来不安を解消するための有効な手法として、私はアデア・ターナー元英金融サービス機構長官の提言に注目している。

その内容は「公的債務の一部の恒久的マネタイゼーション」であり、マネタイゼーションとは中央銀行の通貨増発により過去または将来の財政赤字を実質的に賄うことである。

具体的には、

①中央銀行が紙幣を増発して将来拡大の財政赤字を直接ファイナンスする。

②中央銀行が既発国債を買い入れ、BS上で無利子永久債として計上し、事実上消却する。

といった方法である(参考:日経紙2016.6.7経済教室)

ここで注意すべきは、この方法は実行可能であるが乱用の危険をはらむため、規律を守ることが重要だと氏が念を押していることである。

直接ファイナンスも永久債化も無制限なものではなく、インフレ動向に応じた一定比率に止めるとしている。私は、制度化はしないという条件で、この方法に賛成だ。

ところでこの打ち出の小槌のような策が実行可能な根拠はどこにあるのか。

ところでこの打ち出の小槌のような策が実行可能な根拠はどこにあるのか。

所定の資産的裏付け無しに多額の日銀券が発行されれば、日銀は債務超過に陥るだろうし、日銀保有国債の無利子永久債化はどのように正当化されるのか。俄には納得できない。

そこで私は上記の裏付け根拠を「政府の貨幣発行特権」(シニョリッジ seigniorage)に求めるのである。

丹羽春喜大阪学院大学名誉教授によれば、「政府貨幣」は社会の財貨・サービスに対する「請求権証」で、必要とあれば無限にその請求権を行使しうる権能が「貨幣発行特権」として国に与えられている。

これは国家の基本権の一つで、危急存亡の事態にあって、政府はこれを発動して危機乗り切りを図ることができる、と丹羽氏は説く。

日銀はこの「政府貨幣発行特権」を政府から預かり、その資産を見合いにして日銀券の増発も保有国債の永久債化(実質消却)もできることになる。

そしてこの政府貨幣はそもそも国債と違って政府の債務ではないから、それに基づく財政支出も公的債務とは無関係である。市中に出回った資金は決して吸収されない約束だ。

国民は税金は増えないが物価は上がると納得する。先行きの負担増を心配して消費を抑えることは理に合わなくなる。財政は破綻しない。老後の年金は大丈夫。将来不安は和らぎ、経済環境の好転に伴い不安は解消に向かう。

公的債務のワナからの脱出である。

が、この手法が孕むハイパーインフレの危険についても述べる必要がある。

アルゼンチンは2001年のデフォルト後、歳出削減や増税を避けたい政府は中央銀行に助けを求め、中央銀行は07年以降政府への貸出し等による財政赤字ファイナンスのための紙幣増発を行った。

その結果インフレ率は09年の6%から15年には25%に上昇した。過度なインフレである。だが日本の財政状態はアルゼンチンとは違う。その事実確認は本稿で長々と行ってきた。

今の日本にはインフレを起こすような勢いがない。そして2%程度のマイルドなインフレは日本経済再起動のための必須条件でもある。インフレは世代間格差の縮小に役立つ。経済が活性化し、働く世代の所得が増えるからだ。

若者の将来が明るく希望に満ちたものになれば、それは何よりも、現代日本の最大の癌、少子高齢化と人口減少を和らげるための強力な武器になる。

シニョリッジの活用=優等生の教科書的思考では「禁じ手」とされてきた手法、これを検討すべき時期が到来しているような気がしてならない。安易な乱用のためではなく、危機脱出のための最後の手段。

そのような手法の存在を知るだけでも将来に希望が湧いてくる。 (2016年7月17日 記)

追記:

前述ターナー氏の「公的債務の一部の恒久的マネタイゼーション」を世間では「ヘリコプターマネー」と呼んでいる。

だがこの言葉は、ただ気前よくお金をばらまくといった印象を与え、名が体を表していない気がして、私は本稿では使わなかった。野瀬同人の「ドローン・マネー」の方が的確です。

日銀は7月29日、上場投信買入れ倍増(年6兆円)のみの追加金融緩和策を決め、本格緩和を次回(9月)に温存した。ヘリマネを期待していた市場は失望から円高で反応した。

黒田総裁はヘリマネを強く否定する一方で、財政との連携を強調する。本音は兎も角、あくまで建前を通し、ギリギリの一線を守っている。が、実質的にはヘリマネの一部は既に行われている。

永久債化を今直ぐやるとは誰も思っていない。

ただ将来一歩踏み出す積極姿勢を示唆するだけでいいのだが……。

未経験だからといってタブー視するのではなく、いかにして国民の理解と納得を得るかについての検討と説明の作業を進めるべきなのである。 (2016年7月30日 記)

◉プロフィール

菊田良治(きくた・りょうじ)…1938年生まれ。1961年一橋大学卒業後、富士銀行(現・みずほ銀行)入行。いわき支店長、深川支店長、梅田支店長を歴任して、翻訳家として執筆活動を開始。同人誌「ぺんぷらざ」にて、「短期主義亡国論」を連載中。

◆2016年11-12月合併号&2017年01月号の記事より◆

WEBでは公開されていない記事や情報満載の雑誌版は毎号500円!

▸雑誌版の購入はこちらから