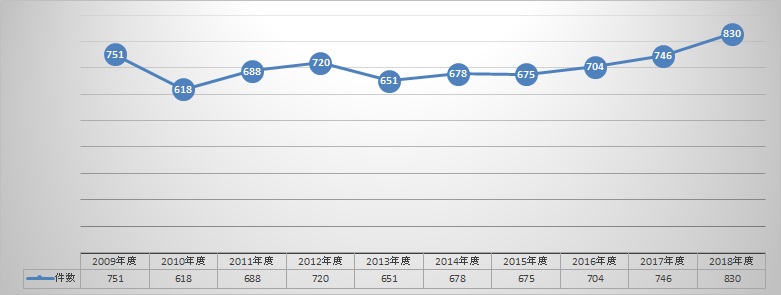

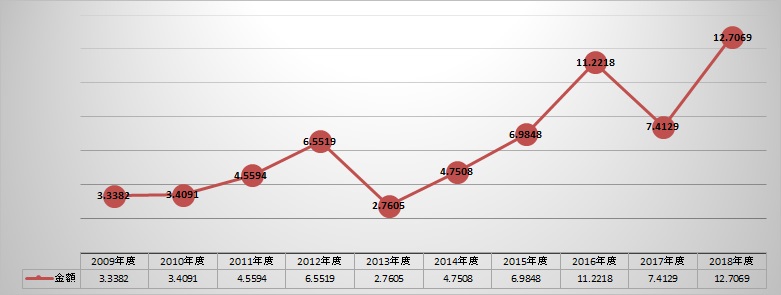

平成最後の2018年度、M&A件数、金額が過去最高を更新

株式会社ストライク 代表取締役 荒井邦彦氏

株式会社ストライク 代表取締役 荒井邦彦氏

平成最後の年度となる2018年度(2018年4月-2019年3月)のM&A(企業の合併・買収)件数は830件、金額(株式取得費用とアドバイザリー費用を合わせた取引総額)が12兆7069億円となり、いずれも2009年度以降の10年間で最も高い数字となった。M&A仲介サービス大手のストライクの調べで分かった。

※年度は当該年の4月1日から翌年の3月31日まで

※金額は株式取得費用とアドバイザリー費用を合わせた取引総額(単位:億円)

※年度は当該年の4月1日から翌年の3月31日まで

武田薬品工業がアイルランドの製薬会社社シャイアーの買収に投じた6兆7900億円は日本企業が行ったM&A として過去最高となった。1000億円を超える案件もこの10年で最高だった2017年度と並ぶ18件に達した。

ストライクの荒井邦彦代表は「日銀による金融緩和を背景に資金調達環境が良いことから、M&A市場は今後も活況が続きそうだ」と予測している。

武田薬品のシャイアー買収など大型案件の動向

ストライクが東京証券取引所の適時開示情報を基に構築したM&Aデータベース(経営権が移動するものを対象とし、グループ内再編は対象に含まない。金額などの情報はいずれも発表時点の情報)で集計した。

過去最高金額となった武田薬品のシャイアー買収は2018年5月8日に発表され、2019年1月8日に成立した。巨額の買収金額が経営に与える影響を懸念して、創業家一族ら一部の株主が買収に反対したが、臨時株主総会での武田薬品株主の賛成率は89.1%に達した。

武田薬品は製品化に近い新規候補物質の保有数が少ない。これに対しシャイアーは開発の中期や後期段階の新規候補物質を多く持つ。このため巨額を投じるM&Aに踏み切ったわけだが、武田薬品は買収に伴って約2.3%の金利で3兆円を超える借金を抱えることなった。

武田薬品に次ぐ大型の案件はルネサスエレクトロニクスによる米半導体メーカー・インテグレーテッド・デバイス・テクノロジーズ(IDT)の買収で、買収金額は日本の半導体メーカーとして過去最高となる7330億円に達した。自動運転やEV(電気自動車)などの車載向けに通信用半導体の需要拡大が見込まれており、ルネサスエレクトロニクスはIDTの買収によってこの分野の開発力強化や製品の相互補完を目指す。

金額3位は日立製作所によるスイスABBの送配電事業の買収の7140億円だった。

日立製作所はABBから2020年前半をめどに分社される送配電事業会社の株式80.1%を取得し子会社化したあと、4年目以降に100%を取得し完全子会社化する。再生可能エネルギー市場の拡大や新興国での電力網の整備に伴い、送配電設備に対する需要は一層高まると予想されており、日立製作所は買収により送配電事業で世界首位を目指す。

大型M&Aの大半はクロスボーダー

金額が1000億円を超える大型のM&Aは18件あり、武田薬品など金額上位3社のほかに、大陽日酸、三菱UFJ信託銀行、大正製薬ホールディングス、東京海上ホールディングス、JTといった大企業が名を連ねる。これら18件中17件はクロスボーダーだった。

2018年のM&A件数830件中、こうしたクロスボーダーは185件(構成比22.3%)に達しており、日本企業が積極的に海外での地盤固めに動いた様子が浮かび上がった。