岸田康雄 (事業承継コンサルティング株式会社) – 親族外事業承継(会社売却・M&A・事業譲渡)の進め方(2)「M&Aの意思決定はどのように行うべきか?」

(写真=写真AC)

【1】 売却可能性はどの程度か

親族外承継(M&A)を行うと決めたならば、まずは希望条件を整理しておきたい。

決算書や税務申告書などの財務情報は、手元に揃えておくことである。事業計画や営業資料など、社内情報も必要だ。それらに目を通して自社の現状と将来性を客観的に分析しておく。買い手にとって魅力のある会社かどうか、高く買ってくれそうか、親族外承継(M&A)の着地点をイメージするのである。

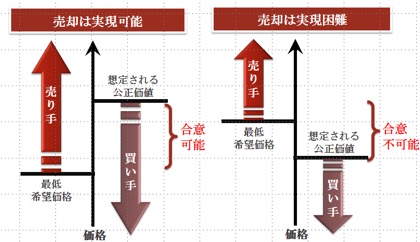

【売り手の価格目線と売却実現可能性】

また、引退後の生活費を予測し、希望する売却価格も決めておく。

売却価格は財務データだけで評価されるものでなく、景気動向、市場環境、業界動向などの定性的要因が影響してくるため、希望価格が必ずしも実現できるとはかぎらない。

しかし、目標となる株価を設定し、価格交渉を行う必要がある。

それゆえ、税理士や公認会計士のアドバイスを聞いたうえで売却価格を試算し、希望価格で売れるか会社かどうかを確かめておきたい。

【2】 子供がいても親族外承継(M&A)を決断するケースがある

会社の事業承継は、子供に継がせることが基本である。事業の成長性に問題がなければ、安心して子供に経営を任すことができる。残された株式相続の問題だけ考えておけばよい。一方、子供が後を継ごうとしない場合は、親族外承継(M&A)を考える。

問題となるのは、子供を後継者としたいと考えていても、彼らに会社経営の意欲や能力がない場合である。子供に会社を任せて大丈夫なのかと不安になることだろう。

また、子供を後継者にするとは言っても、会社の経営環境が厳しい場合も同様である。

事業の将来性が暗い場合、いくら同族経営の責任があるとはいえ、自分の子供を一生苦労させるような事業承継はしたくないだろう。

日本企業の経営環境は極めて厳しく、国内市場は縮小傾向にあり、外国企業との価格競争は激化している。このような経営環境では、老舗企業の存続は容易ではない。

将来的に会社が倒産すれば、子供が事業承継しても、株式の価値はゼロ、借入金の個人保証などで大きな負債を抱える危険性もある。

このような難しい状況で事業承継を考える場合、(1)会社を売却して現金化するか、(2)株式を承継させて会社経営を任せるか、二つの選択肢を比較しなければならない。

子供に難しい会社を継がせるべきなのか、現金だけを遺してやるべきか、企業オーナーには、親としての難しい判断が求められる。

この意思決定において考慮すべきことは、将来キャッシュ・フロー比較である。

すなわち、相続財産として子供が受け取る将来キャッシュ・フローとして、(1)親族外承継(M&A)の対価として残された現金と、(2)株式を相続した子供が将来受け取るであろう役員報酬や配当金を比較し、どちらが有利になるかを計算してみることである。

株式相続の場合、子供は株式を承継するため、役員報酬や配当金を永続的に受け取ることができる。したがって、株式を承継するために相続税(または贈与税)さえ支払えば、将来キャッシュ・フローを永続的に得る権利を取得することができる。

これに対して、親族外承継(M&A)した後に現金を相続する場合、子供が承継するものは、多額の金融資産(現金)である。

もちろん、相続税(または贈与税)の支払いは必要であるが、子供は、一時金として多額の現金を受け取ることになる。受け取った後の資金運用は子供の自由である。

子供の観点から比較すると、株式相続と現金相続の違いは、キャッシュ・フロー発生のタイミングにある。

株式相続の場合、相続税という現金支出が先行するが、その後の現金収入は、会社が倒産しないかぎり長期にわたって続く。それに対して、現金相続の場合、相続時に多額の現金収入が発生するものの、その後の現金収入はない。

つまり、親族外承継(M&A)して現金相続するということは、配当や役員報酬などの将来キャッシュ・フローを現金で先取りすることといえる。

つまり、親族外承継(M&A)とは、「将来キャッシュ・フローの現金化」なのである。

したがって、子供に会社を継がせるべきか、親族外承継(M&A)して現金化すべきか、判断を迷う場合には、子供が得られる将来キャッシュ・フローの正味現在価値が大きいほうを選択すればよい。

会社の将来性が期待されるのであれば、株式を相続して将来キャッシュ・フローを承継すべきということになる。逆に、将来性が期待されないのであれば、先代のうちに親族外承継(M&A)して将来キャッシュ・フローを現金化すべきということになる。

つまり、将来キャッシュ・フローの大きさ、それを生み出す会社の将来性・収益性が判断基準となる。

この点、会社の将来性・収益性を左右するものが、後継者となる子供の会社経営に対する意欲と能力の有無である。

子供が会社経営に関心がない場合、たとえ成長性のある事業を承継しても、倒産させてしまう危険性がある。そのような場合、先代のうちに徹底的に後継者教育を行う必要である。

それでも後継者に見込みがない場合は、先代のうちに親族外承継(M&A)して現金化し、賃貸マンションを購入して不動産経営から得られる安定収入を継がせたほうが無難であろう。

相続とは、将来キャッシュ・フローを確実に引継ぐことなのである。

【3】 子親族外承継(M&A)の意思決定

複数の事業を営んでいる場合、そのうち一つの事業を営む子会社を売却するケースがある。

子会社が売り手となる親会社から切り離されることで、親会社に様々な財務的な影響を与える。

プラスの影響は、売却によって得られる現金対価である。

これに対して、マイナスの影響は、将来得られるはずであるキャッシュ・フローを失うことである。

本社費の負担や経営指導料の支払いとして親会社が獲得していたキャッシュ・フローが失われてしまう。逆に、対象会社が赤字であった場合は、将来発生するはずであったマイナスのキャッシュ・フロー(現金支出)が回避できるというプラスの影響になることは言うまでもない。

この将来キャッシュ・フローについては、売却せずに売り手が自ら事業運営を継続する場合の損益予測を行って、割引現在価値と売却価格との比較を行うことが望ましい。

この点、対象会社は、何らかの理由で本業とは関係ないと位置づけられた事業であるため、売り手がその事業を継続運営する場合に得られるキャッシュ・フローは、その実現可能性が低いはずである。

自ら事業運営することによって得られる将来キャッシュ・フローの割引現在価値は、売り手が運営するリスクを加味して高い割引率を適用すべきであろう。

岸田 康雄 (きしだ やすお)

事業承継コンサルティング株式会社 代表取締役

島津会計税理士法人東京事務所長

公認会計士、税理士、中小企業診断士、国際公認投資アナリスト(日本証券アナリスト協会検定会員)

一橋大学大学院商学研究科修了(経営学および会計学専攻)。 中央青山監査法人(PwC)にて事業会社、都市銀行、投資信託等の会計監査および財務デュー・ディリジェンス業務に従事。

その後、メリルリンチ日本証券、SMBC日興証券、みずほ証券に在籍し、中小企業経営者の相続対策から大企業のM&Aまで幅広い組織再編と事業承継をアドバイスした。

現在、相続税申告を中心とする税理士業務、富裕層に対する相続コンサルティング業務、中小企業経営者に対する事業承継コンサルティング業務を行っている。

日本公認会計士協会経営研究調査会「事業承継専門部会」委員。中小企業庁「事業承継ガイドライン」改訂小委員会委員。

著書には、「プライベート・バンキングの基本技術」(清文社)、「信託&一般社団法人を活用した相続対策ガイド」(中央経済社)、「資産タイプ別相続生前対策完全ガイド」(中央経済社)、「事業承継・相続における生命保険活用ガイド」(清文社)、「税理士・会計事務所のためのM&Aアドバイザリーガイド」(中央経済社)、「証券投資信託の開示実務」(中央経済社)などがある。