グローバルM&Aから転身、中小企業の事業承継にやりがいを見出す アタックスグループ共同代表 林公一氏

アタックスグループは税理士法人を中核として1,300先のクライアントを持つ総合コンサルティングファームだ。今回、グループ共同代表としてコンサルティング部門を束ねる林公一代表に、M&A業界の動向や課題、グループの取り組みについて話を伺った。

M&Aアドバイザリー業務との出会い

世界4大会計事務所 (Big 4)の一角をなすKPMGでの華麗なるグローバルM&Aの世界から、地域の中小企業に魅力を感じ、事業承継を中心とするM&Aアドバイザーに身を転じた林氏。海外から国内まであらゆる規模のM&Aに精通した異才のアドバイザーだ。

そんな林氏は、意外にも飛行機が好きな空オタの顔も持つ。「今でも、一日中空港にいて、飛行機の離着陸を見ていても飽きないんですよ」と笑う。子供の頃から将来は空の仕事がしたいと、パイロットや管制官を目指して勉強に励み、専門教育機関を受験しようとした。ところが、視力の要件をクリアできず、夢をあきらめざるを得なかった。やむを得ず、数字が好きだったこともあり公認会計士にターゲットを変更したのだ。

試験合格を目指し猛勉強する中で、確かな手ごたえを感じ始めたころ、就職の準備活動としてKPMGの日本のメンバーファーム、港(現あずさ)監査法人を訪問する機会があった。最初の面接で何をやりたいのかと聞かれたとき、強い思いはまったくなかったのだが、ふと口をついて出てきたのが、「働くなら海外に行ってみたい」といった言葉だ。

何という巡り合わせか、そのときたまたまニューヨークからパートナーが来ているので、会ってみる?という話になり、いきなり面接となった。パートナーには気に入られ「受かったら、来なさい」と、そこでニューヨーク行きが決まってしまった。ニューヨークでは監査業務を主に手掛けていた。事務所からも厚く信頼されるようになり、頭角を現し始めた頃、H-1B(特殊技能職)ビザの期限が終りを迎える。

「永久在留資格を取らないかと会社からは勧められたが、ちょうどその時、上司となっていた渡辺章博さん(現GCAサヴィアングループCEO)が帰国して日本でM&Aをやるという。絶好の機会と思い、連れていってくださいとお願いしました」

渡辺氏は日本企業の海外買収、いわゆるインアウト案件中心に1,000件以上かかわった実績をもつM&A界のスターアドバイザーだ。帰国後の事業部門で手掛けたのが、TDKによる米国子会社SSI社売却(売却総額525百万USドル)、富士通によるアムダール社のTOB(買収総額980億円)といった大型案件だ。

「日本企業が海外企業を買収する案件が多かったので、海外でのデューデリは数多くやりました。ブラジルまで月2往復とか、メキシコから帰ってきて、翌日ジャカルタに飛ぶなんてこともありました」と林氏は当時を振り返る。

日本のM&Aの現状は?

そんな世界のM&A事情にも精通する林氏は、日本のM&Aの現状をどう見ているのだろうか。

「日本のM&Aの認知はプラザ合意による円高後の買収ブームあたりから進んできたと思います。1989年の三菱地所のロックフェラーセンターの買収、1991年の松下電器によるMCA買収、そして2007年のJTのギャラハー買収に連なる動きですね。大企業の戦略として、時間を買うM&Aが認知され定着しはじめたのです。実際に、現地で工場を建てようと思うと、自治体との交渉、土地の手当て、人の採用、ラインの組み立てなどといった業務に膨大な時間が必要となる。その点M&Aであればスピーディに経営資源を丸々手に入れることが可能になる」と氏は指摘する。

ただ、それは海外に出て行く大企業の話。国内の中小企業経営者からすれば、M&Aと言えば「ハゲタカ」に食いものにされるなど、買収される側のM&Aのネガティブなイメージが強かった。それが最近になってようやく会社を存続発展させる有効な方法として前向きに認知されるようになった。

経営者が事業承継を真剣に考えはじめたことも大きな要因になっている。日本の経営者も平均年齢が上がってきて、現実に会社を誰に継がせようかと思ったとき、後継者が育っていないということに気づくのだ。

もちろん息子に継がせようと思って、海外留学などで手厚い教育機会を提供してきたこともある。しかし、海外留学に行かせてみると、グローバルで自由な空気に触れ、息子が別のことをやりたいといって継いでくれない結果になることもよくある話だ。

さらに最近では、母親が反対するケースもあるらしい。もし、会社を引き継いで経営が上手くいかなかった場合、巨額な個人保証をしていると両親の破産というリスクが孫に及ぶのを避けたいというわけだ。

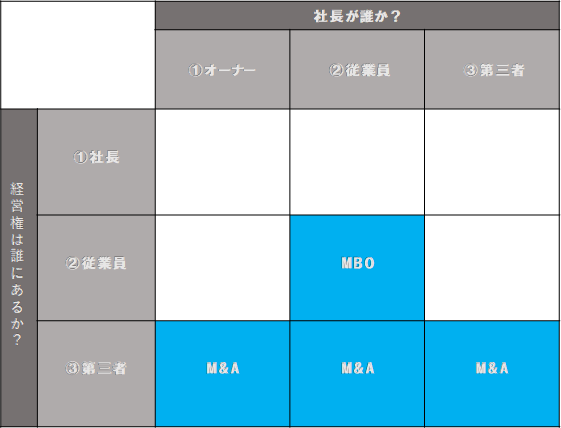

「各社さまざまな理由があるが、会社の引継ぎがスムーズに行かないことも多い。そのとき、普通の経営者ならどのようにして従業員の雇用を守るかということが意識に上がってくる。この点、最近では『親族外承継』という言葉も一般化してきており、親族に後継者がいない場合は、必然的に外部に継がせたほうが良いという流れになりつつある。そこで私は、事業承継をなるべく早い段階から整理し考えてもらうようにしている。下図のように9つの選択肢から選んでもらう」

(親族外承継の関連図)

「最近は、MBOを支援する事業承継ファンドも出てきており、随分と様相が変わってきた。ファンドが社員の中から経営者を育成し、経営を引き継げるようにサポートするといったものも出てきていて環境はだんだん整ってきていると感じる」と林氏は指摘する。

課題はポストM&A、案件のクロージングは始まりを意味する

しかし、大きな課題はむしろM&Aを実行したその後だ。M&Aアドバイザーの中には、クロージングを目的として動き、シエイクハンドしたら仕事が終わると考える向きもあるが、実際に重要なのはむしろその後の工程(PMI=Post Merger Integration(ポスト・ マージャー・インテグレーション))だ。

「新しい経営陣が赴任したとして、完全にアウェイの状態で、従業員を上手くマネジメントしきれるかどうか。前の経営者が先頭を走るワンマンタイプで事細かく指示をしないと動かないようになっていたとすると、計画通りの数字は間違いなく上がらない。そこで重要なのは、買収の後工程を確定させる買収前の事前準備ということになる」

指示待ちの組織であるならば、経営者は数年かけて、権限移譲するなどの自分がいなくなっても回る組織に徐々に変えておく準備が必要だ。そして、それを指導するのがアドバイザーの役割だ。M&Aアドバイザーは、会計的なデューデリだけでなく、実際のマネジメント体制についても、よく見ておく必要がある。

「最近の売買価格の設定については、大まかに利益の5倍~8倍といったものになっていますが、その理由として、買収後も5年間は同じ利益が上げられるサステナビリティを前提としているのです。(業種や状況によっては、この目安は変わりますが)また、買い手側からすれば、もし工場長がキーとなるのであれば、辞めないような対策を打っておかねばならない」(林氏)

M&Aアドバイザーに求められる成否のスキルは、デューデリをやりながら、こうしたPMI業務がしっかり設計できるかどうかに係っている。今後、M&A全体で案件が増えるとアドバイザーも増えて玉石混交になるが、その中から注意して良いアドバイザーを選ぶ必要がある。良いアドバイザーは、何年やっていて、何件、どのような案件を手掛けて、PMIの注意点などを納得性をもって語れるかどうかで判断するとよいだろう。

アタックスグループのM&A支援の特長は?

次に、アタックスグループのアドバイザリー業務の特長を聞いた。

「私がこの会社にはいった経緯から説明すると、大企業のM&Aの世界は、組織対組織の関係でものごとが進んでいき、組織の一部として動かざるを得えず、自分の貢献が実感しにくいということがあります。そこで、経営に直接意見が言え、いっしょに経営に関与できる中小企業経営者を顧客として持ちたいと考えていた時、縁あって実家にも近かった名古屋のアタックスを次のフィールドとして選んだのです」と林氏。

時を同じくして、アタックスでも総合ファームとしてクライアント先の経営課題に対応するプロセスで、事業承継の相談が増えきており、それにどう答えていくかが丁度課題となっていたのだ。

「総合ファームも大手になると機能分化してきて、横の連携が悪くなる傾向があるが、我々はお客様の立場からするとあらゆる問題にスムーズに答えることができます。まさにゆりかごから墓場まで対応できるようになっている。その中で現在M&Aに関わっているチームは50名で、再生をやる人、中期経営計画を作る人などの専門家が連動して動いていくのです」

案件で言えば税理士法人が母体なので、事業承継にからむM&Aが多い。必然的に売り案件が多くなる。そういった背景で、M&A支援の場合は買い側に立つ場合、売り側に立つ場合、両方に関わる場合と3パターンあるが、アタックスは比較的売り側に立つことが多い。

「このとき会社を売却したいという話になったとしても、本当に売却するんですかと何度も確認し、完全に腹落ちするまで考えてもらうようにしています。ポストM&Aの話も含めて、オーナーにまず腹を括ってもらわないと絶対にうまくいかない」(林氏)

売りたいとなったときには、オークションを実施する。大体3社~4社くらいに打診すると、それぞれそんなに違わない金額が提示されてくる。そこで会社のフェアバリュー(公正なM&A取引価格)がいくらかを伝えることができ、あとでトラブルになることもなく、満足度も高い。

M&Aの社会的価値は大きい

オーナーからすれば親族に引き継げず、売却をするにしても会社は残したいと考える。このとき特に従業員の雇用をどう守るかが最大の関心事になる。売却が成功すると、オーナーに感謝されるのはあたりまえだが、従業員にとっても好ましい環境をどう残すかが最大のポイントだと林氏は考える。

「事業承継のM&Aでいちばん幸せなパターンの一つは、MBOにより社員に会社を引継ぎ、ファンドの力を借りて人材育成することなどにより従業員の会社になっていくことだ。それは売却したオーナーにとっても従業員にとっても嬉しいことだし、アドバイザーにとってももっともやりがいのある仕事になる」

企業を残し雇用を守っていくことが、我々の仕事の社会的価値と考え、当社の社員にも常にそういった話をしていると林氏。

「米国であればオーナーは会社を売却すると、慈善活動団体や教会に寄付したり、次の事業投資に資金を回したりする。日本でも、仮に70歳で売却したとして、その資金を今までの知見を活かしながら、自分が本当にやりたい次の事業の立ち上げに回していくなどの循環が起こるようになると非常によい。何もしないと半分は相続税になっていくが、事業を起こせば新たな雇用を生み出すなど社会への経済インパクトも大きいのです」

林氏は、中小企業のM&Aアドバイザーこそが自分のやりたかった仕事だという。話を伺う中でM&Aアドバイザーは、地域経済において雇用を守り企業の新陳代謝をすすめていく牽引者たるべしという強い気概を感じた。

<プロフィール>

林公一(はやし・こういち)

アタックスグループ 代表パートナー 公認会計士・税理士

株式会社アタックス・ビジネス・コンサルティング 代表取締役会長

1987年 横浜市立大学卒。KPMG NewYork、KPMG Corporate Finance株式会社を経て、アタックスに参画。KPMG勤務時代には、年間20社程度の日系米国子会社の監査を担当、また、数多くの事業評価、株式公開業務、M&A業務に携わる。

主な関与M&A案件:

‐TDKによる米国子会社SSI社売却(売却総額525百万USドル)

‐富士通によるアムダール社のTOB(買収総額980億円)

‐ミドリ十字と吉富製薬との合併

‐その他、中小のクロスボーダー案件は多数

現在は、事業評価や事前(買収)調査を担当すると同時に、株式公開プロジェクトにも参画。また、金融機関等の依頼により、多数の企業再生計画策定をサポートしている。

過去の経験を活かしながら、中堅中小企業のよき相談相手として、事業承継支援やクライアント企業の後継者・幹部教育も数多く手がける。

<会社情報>

アタックスグループ

株式会社アタックス(統括会社)

アタックス税理士法人

株式会社アタックス・ビジネス・コンサルティング

株式会社アタックス・ヒューマン・コンサルティング

株式会社アタックス・セールス・アソシエイツ

株式会社日本話し方センター

東京事務所〒101-0051 東京都千代田区神田神保町1-105 神保町三井ビルディング16F

資本金(統括会社)3億5,800万円

スタッフ(H30年10月1日現在)総員220名