藍澤證券 × 第一勧業信用組合 「貯蓄から資産形成へ」の時代

第一勧業信用組合の地方創生事業 本邦初となる証券会社と信組の連携を実現! 大学とも相次ぐ 提携結び 〝第2フェーズ〟へ

第一勧業信用組合(東京都新宿区)の地方創生に関連した連携協定が、昨年末より新たな展開を見せている。

証券業界で「中堅7社」として知られる藍澤證券株式会社(東京都中央区)との連携、青山学院大学発ベンチャー企業との連携、大正大学との連携を相次いで発表したのだ。

同信組がこの2年間、進めてきた地方創生事業は、新田信行理事長いわく、「第2フェーズに入った」という。中小零細企業への包括的な支援を続ける同信組が相次いで実現させた連携は何を意味し、地方創生に何をもたらすのだろうか。その未来を探る。

証券会社×信組が超リテール戦略で日本の未来を明るく照らす!

銀行と証券会社が業務提携する、いわゆる「銀証連携」は、規制緩和によって業務の垣根が引き下げられた2009年以降、ネット系金融機関や大手金融機関のグループ内連携などで広がりを見せている。

そうした中、銀行とは異なる協同組織金融機関である第一勧業信組が、信用組合として本邦初となる証券会社との包括的業務提携を発表、昨年12月14日、同信組本店にて藍澤證券株式会社(東京都中央区)との調印式を行った。

その後の会見で、「今回の連携には金融の未来の1つがあると信じています」と同信組の新田信行理事長は語ったが、「金融の未来」とは何を指すのかー。

クロスボーダーの連携で地方創生に新しい波を

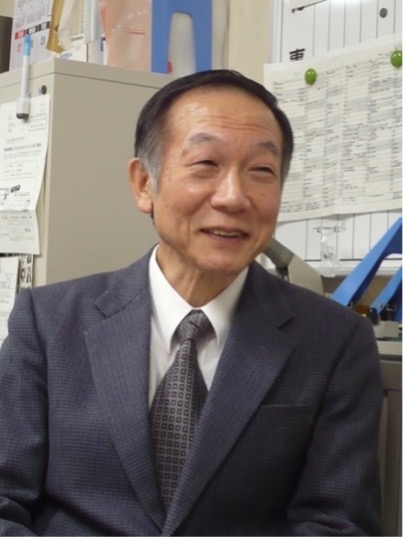

藍澤基彌(あいざわ・もとや)氏…1942年生まれ。1965年、慶應義塾大学を卒業したのち、日本勧業証券株式会社(現みずほ証券株式会社)入社。1973年に藍澤證券株式会社常務取締役、1979年に同社代表取締役社長に就任。その後、日本証券業協会副会長、同社代表取締役会長などを歴任。現在に至る。

国内初となる信組と証券会社の包括的業務提携を実現した第一勧業信組と藍澤證券。

今後は両者が持つノウハウとネットワークを生かした創業支援などで、中小零細企業に対する包括的なサポートを展開していく。また、顧客の融資ニーズや資産運用ニーズに対する相互紹介を実施するとともに、ノウハウなどの共有化を行い、それぞれが提供するサービスの高度化を目指す。

「弊社では利益を相乗的に生み出す高度なシナジー創出を志向し、従来より多面的な地方創生の実現を目指してきました」

そう語るのは藍澤證券代表取締役社長・藍澤基彌氏だ。

同社はこれまでにも株式会社西京銀行(山口県周南市)や国立大学法人静岡大学(静岡県静岡市)などと連携し、地域活性化に関する取り組みを行ってきた証券会社である。

「第一勧信さんとは営業基盤を活用したビジネスマッチングなどで補完関係を築き、クロスボーダー連携(域外連携)が実現できるものと考えています」と藍澤氏は意気込みを語る。

昨年12月中旬、すでに実現した連携がある。同社の提携先である西京銀行の防府支店(山口県防府市)で開催された物産展に、第一勧業信組が提携する各地の信組が協力し、それぞれの地域の特産品を出品したのである。会場には山口県下では手に入らない地方の産品が並び、来場者を喜ばせたという。

この2年間、第一勧業信組は「地方と東京を結ぶ」をキーワードに全国22の信組と連携協定を締結し、多くの地域活性化に取り組んできた。

新田氏は一連の連携協定を振り返り、「第2フェーズに入った感があります」と語る。

新田信行(にった・のぶゆき)氏…1956年千葉県生まれ。1981年一橋大学卒業。第一勧業銀行(現・みずほ銀行)入行。2013年第一勧業信用組合理事長。

「西京銀行さんの物産展に各地の信組の取引先様が携われたことで、これまで地方と東京の結びつきをメインに行ってきた地方創生事業に、新たに地方同士による横の展開が生まれました。今後、こうした動きがさらに広がることで、より活発な地方創生が実現できるのではないかと思っています」

アジア株取り扱い最大水準 海外ビジネス支援を強力に推進

さらに第一勧業信組が期待するのは藍澤證券が持つ海外ネットワークだ。

同社は外国株の取り扱いに力を入れ、中でもアジア株は12市場で取り引きが可能であり、アジアの取り扱い市場と取り扱い銘柄数は国内で最大水準を誇る。

「弊社では2000年より香港、台湾、韓国の3市場の取り扱いを開始し、アジア株の取り扱いを拡大してまいりました。そうしたことからアジア圏への進出等を検討されている皆様に対して、さまざまな形でお手伝いができるのではないかと考えています」と藍澤氏。

新田氏も次のように目標を語る。

「私どもではこの2年間で約250社に対し、創業支援の新規融資を行ってきました。その中には海外に販路を求めている方たちが多くいらっしゃいます。

また、インバウンドに関しても外国人旅行者を呼び込み、地方創生に繋げたいと考えている地域はたくさんあります。しかし、残念ながら私どもは海外との繋がりをほとんど持ち合わせておらず、これまでそうしたニーズにお応えすることができませんでした。今後は藍澤證券さんの力をお借りしながら、海外ビジネス支援にも取り組んでいきたいと考えています」

フレキシブルな人事交流

もう1つ、今回の連携で特徴的なのが人事交流である。

例えば、両者の社員が配偶者の転勤などにより営業エリア外への転居が生じた際、待遇や処遇の継続を前提に人材の紹介を行い、採用や受け入れに繋げるという。

実際に藍澤證券では提携する西京銀行の職員に営業エリア外への転居が生じ、同社での採用を行った実例がある。

「配偶者の方がもとの営業エリアに戻った際には復職するという自由な人事交流を行っています。これまで培ってきたノウハウを弊社で生かしていただくことは、弊社にとっても大きなメリットです。こうした人事交流はユニークな取り組みではないでしょうか」と藍澤氏。

将来的にはキャリア形成の一環としての活用も検討している。「これからの時代、複線型のキャリア活動を経験した人材は間違いなく必要になります。そういう意味でも、例えば、当組合の職員が藍澤證券さんに出向し、証券に関する勉強をさせていただくなど、さまざまな形で人事交流が行えるのではないかと考えています」と新田氏。

ここまで述べてきたように、今回の連携には多くの可能性が秘められている。改めて新田氏に今後の抱負を尋ねると、こんな言葉が返ってきた。

「おおげさな物言いかもしれませんが、こうした連携の中に金融の未来の1つがあると信じています」

新田氏が言う「金融の未来」とは何か。

伸び悩む日本の家計金融資産

日銀が昨年12月に発表した「資金循環統計」によると、日本の家計が保有する金融資産の総額は昨年9月末時点で1845兆円となり、2四半期連続で過去最高を更新したという。

それでも、日本のここかしこに漂う閉塞感はどこから来るのか。

その答えの1つに金融庁が発表した「平成28事務年度金融レポート」がある。同レポートでは日米の家計金融資産を比較しており、過去20年間での両国の増加率が示されている。それによれば、日本は1.5倍、アメリカは3.3倍である。

この差はどこで生じたのだろう。

金融庁が着目しているのが家計金融資産の構成比だ。

日本では約5割を現金・預金が占め、株式・投資信託は2割に満たない。いっぽう、アメリカでは現金・預金が約1割、株式・投資信託は5割弱となっている。

また、20年間の運用リターンによる増加率は日本が1.2倍であるのに対し、アメリカは約2.5倍、つまり、投資だけで金融資産を倍以上に増やしているのである。

「貯蓄から投資へ」は政府が20年近くもの間掲げているスローガンだ。しかし、この20年間、日本の家計金融資産のうち株式・投信が占める割合はさほど増えていない。そうした課題を受け、金融庁はこのところ「貯蓄から資産形成へ」という方針に切り替えるようになった。

藍澤氏は「誤解を恐れず申し上げれば」と前置きをしながら語る。

「金融商品をお客様に、ある意味、強引に買っていただくという手法を、これまで証券業界は続けてきました。そういった営業姿勢が国民の投資に対する期待値を下げ、結果的に投資に占める割合の低さに繋がったものと思います。

弊社は創業以来、多くの人に証券投資を通じて、より豊かな生活を提供するという経営理念を受け継いできました。政府の金融政策が『貯蓄から資産形成へ』と変わる中、弊社の経営理念は一層重要度が増しているものと思います。

今回の連携を機に両者の強みを最大限に発揮し、豊かな生活を提供する取り組みを今まで以上に行っていきたいと考えています」

中小零細企業にも充実した金融サポートを

実は、アメリカの家計金融資産も30年ほど前までは、現在の日本と同程度の株式・投信保有比率であった。しかし、税優遇措置などの政策的な対応を通じ、投資しやすい環境を整えたことで保有比率を高めた経緯がある。

日本でも2014年に個人投資家のための税制優遇制度として「NISA」がスタート、今年1月には少額からの長期・積立・分散投資を支援するための非課税制度「積立NISA」も始まる。

新田氏は個人事業主であっても資産形成に関わるサポートが広く受けられる体制づくりが必要であると訴える。

「高度経済成長期は貯蓄でお金が増える時代でした。ところが、現在のマイナス金利政策のもとでは定期預金、定期積金だけでは資産形成を十分に行えません。

事業の将来性は高いのに融資を受けられない日本型金融排除という言葉がありますが、実は資産形成においても個人事業主の方はメガバンクや大手証券会社からちゃんとしたアドバイスを受けられていない、ある種、排除されているような状況があります。

今回、藍澤證券さんと連携することで、中小企業、小規模事業者の方たちにもしっかりとした金融サポートが行き届くような体制が作れるのではないかと考えています」

徹底的に川下に下り成熟社会を支える金融を目指し

高齢化と人口減少が加速する中、公的年金をはじめとした社会保障制度には限界が見え始めている。

金融庁の先のレポートには「自助努力を促し、安定的な資産形成を進めることを実現していくことが重要である」との見解が示されている。

つまり、社会保障制度に大きな期待がかけられない以上、不安のない老後を過ごすためには国民が自分自身で資産形成や資産運用に取り組む必要があると示唆しているのである。

ただ、金融庁が成功例として参照するアメリカであっても、深刻な格差問題を抱えており、非富裕層が必ずしも資産形成を成功させているとは言い難い。

我が国においても自助努力だけでは国民が幅広く資産形成を成功させることは難しいだろう。そうした意味においても、中小零細企業への支援に注力する両者の連携には期待したい。

藍澤氏は第一勧業信組に対して「理念や基本方針が弊社と非常に似通っていて親和性がある」と述べ、新田氏も「私どもと同じ志を持った証券会社様がいらしたことに喜びを感じています」と語る。

株式会社である銀行と違い、非営利法人である信組は地域の発展に寄与することが社会的役割であり、主な取引先は中小企業や小規模事業者である。

いっぽう、藍澤證券も経営戦略として「超リテール証券」を掲げ、地域密着、人対人に重きを置き、小口取引(リテール)に注力する証券会社だ。

新田氏は次のように語り、調印式を締めくくった。

「証券引き受けや財務アドバイスといったインベストメント・バンキングを中小企業や個人事業主の方々にも届けたいという思いが私の根底にはあります。世の中に川上と川下があるならば、当組合は徹底的に川下に下り、一人一人の顔を見て、人を大切にする金融を行っていきたいと考えています。

高度経済成長期のようにスケールだけを追う金融では、国民一人一人が輝く豊かな未来は築けません。

株式会社でありながらも超リテール証券という戦略を打ち出す藍澤證券さんと、『人とコミュニティ』を基本方針に掲げる私どもが手を取り合う。

そうすることで、成熟社会を迎えつつある日本において、中小企業や小規模事業者の方々にも充実した金融サービスを提供し、本当に豊かな未来を築いていく。そんな金融をこれから行っていけるのではないかと感じています。そして、こうした連携が日本各地に広がって欲しいと願っています」

両者の取り組みはこれから本格的にスタートする。その先にどんな未来が待っているのか。川下を照らす光が輝かしいものであればあるほど、真に「成熟社会」と呼べる未来が日本にも訪れる。だからこそ、今回の連携には多大なる期待がかかるのである。

プロフィール

藍澤基彌(あいざわ・もとや)氏…1942年生まれ。

1965年、慶應義塾大学を卒業したのち、日本勧業証券株式会社(現みずほ証券株式会社)入社。1973年に藍澤證券株式会社常務取締役、1979年に同社代表取締役社長に就任。

その後、日本証券業協会副会長、同社代表取締役会長などを歴任。現在に至る。

藍澤證券株式会社

〒103-0027東京都中央区日本橋一丁目20番3号

TEL.03-3272-3111

第一勧業信用組合〈本店〉

〒160-0004 東京都新宿区四谷2-13

TEL:03-3358-0811